Si vous investissez dans le marché boursier, la patience est la clé du succès. S’il y a un actif qui nécessite plus, c’est du métal argenté.

Gray Metal est mal compris par les investisseurs. Le fait qu’il soit classé comme or peut expliquer leur désintérêt. En effet, le métal argenté a l’habitude de suivre le développement du cours de la relique barbare avec excès, tout en profitant de l’avantage industriel.

A voir aussi : L'enthousiasme pour l'IA permettra-t-il aux actions des 7 Magnifiques de continuer à s'envoler en 2024 ?

Le métal argenté est aussi la capitale la moins chère du monde. Elle est échangée au même prix qu’il y a plus de quarante ans.

Mais le montant considérable de la monnaie du dollar a explosé de façon exponentielle au cours des quatre dernières décennies. Si le métal argenté était évalué en fonction de la croissance monétaire, l’once vaudrait 200$ à ce jour.

A voir aussi : Comment rédiger un CV pour un banquier ?

Un scénario qui rêve tellement que cela pourrait être l’occasion du XXIe siècle.

Le métal argenté serait l’une des pierres angulaires de la fonte actuelle. C’est bon ! Ce fut un bon moment depuis son plus haut août 2020. Évidemment, personne ne s’intéresse à cela, malgré sa tendance à la hausse séculaire. C’est le cas lorsque vous devez être proactif au lieu d’attendre que la foule rugissement.

Plan de l'article

- 3 raisons d’investir dans Metal Money

- Comment investissez-vous dans l’argent métallique ?

- 3 Actions d’argent que je possède (ou que je veux avoir) dans le portefeuille

- Ce que vous devez vous rappeler de métal argent

3 raisons d’investir dans Metal Money

Silver Metal a plusieurs atouts dans sa poche. En raison de son utilité industrielle, le métal gris est devenu l’une des matières premières les plus recherchées au monde. Il pourrait également s’agir d’une variable géopolitique dans les relations entre les grandes puissances mondiales.

Que pourriez-vous inclure dans votre appétit en faveur des tentatives de métal argenté pour manipuler son prix à la baisse. Vous doivent s’y habituer.

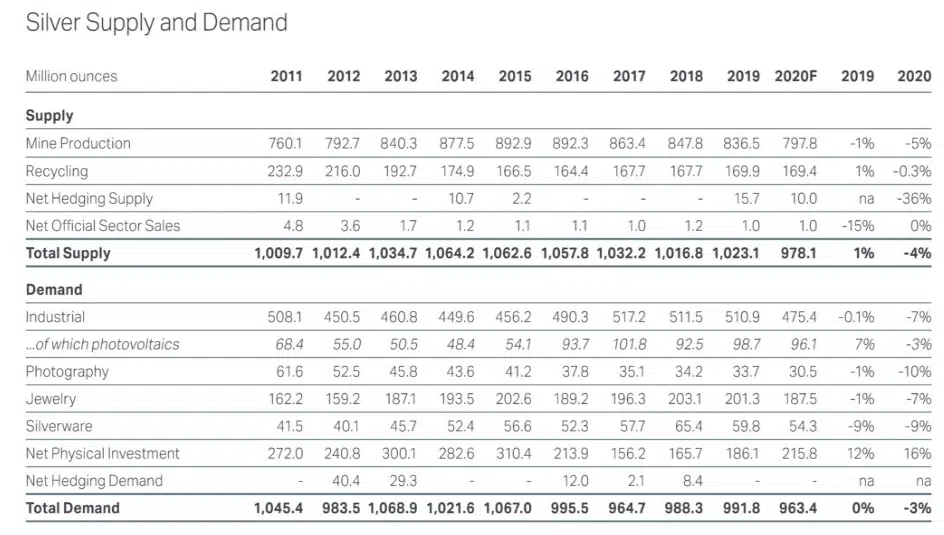

Lors de l’analyse de l’offre et de la demande mondiale d’argent, ne comptez pas sur des chiffres gras. Entre les lignes, le recyclage permet à la production d’augmenter par rapport à la demande.

Considérez le recyclage comme un moyen de production, c’est absolument faux. D’une part, la comparaison avec l’exploitation minière est irréaliste. D’autre part, le recyclage a lieu en aval comme service après-vente. C’est aussi facile à comprendre.

Si vous avez l’intelligence nécessaire pour éliminer le recyclage de l’offre, vous constaterez que la production minière est un déficit par rapport à la demande physique. Le moment venu, la robustesse de ses fondations intrinsèques prévaudra sur les forces techniques qui s’y opposent. Les investisseurs verront la valeur réelle de voir métal gris.

C’ est pourquoi vous devez investir dans l’argent métallique pour trois raisons.

Raison #1 : La transition énergétique en tant que pilier de la demande mais pas

Dans le passé, l’argent a été dépensé dans la photographie, mais le besoin de cette industrie a structurellement diminué avec l’émergence et la démocratisation de la technologie numérique. La demande photographique se concentre désormais sur la cinématographie et les rayons X dans le domaine médical.

Le métal argenté suscitait de nombreuses convoitises. Il est utilisé dans diverses applications industrielles. Il a la meilleure conductivité électrique et thermique parmi tous les métaux existants sur Terre. C’est pourquoi Silvermetal pourrait être le grand gagnant d’une des mégatrences, l’énergie de transition.

Le rôle important de l’argent dans l’industrie solaire photovoltaïque

Le plus important l’utilisation industrielle de l’argent depuis la fin des années 2000 affecte les cellules photovoltaïques, qui sont la partie centrale des panneaux solaires. L’intégration de l’argent dans les cellules photovoltaïques favorise la conduction électrique de l’avant et de l’arrière des cellules de silicium.

Un récent rapport de la Banque mondiale prévoit d’ici 2050 que la consommation d’argent dans les technologies énergétiques pourrait augmenter considérablement d’ici 2050 si elle atteint des niveaux qui représentent plus de 50 % de la demande totale d’argent. Plus de 95 % de cette augmentation est liée à l’expansion de la production d’énergie solaire.

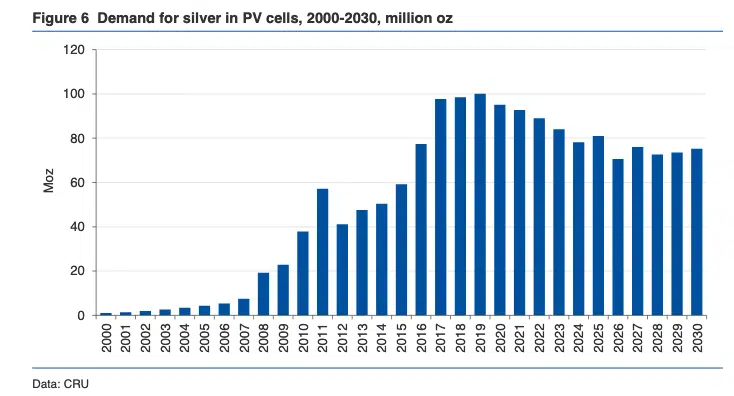

La société britannique, spécialisée dans les matières premières CRU, estime que 100 millions d’onces d’argent, soit 11% de la demande monétaire mondiale, seront utilisés pour l’industrie photovoltaïque solaire. Le règlement sur la réduction des émissions de CO2, les mesures gouvernementales proactives et la réduction des coûts Les gigawatts d’énergie photovoltaïque se traduiront par un volume important de systèmes de panneaux solaires au cours des dix prochaines années.

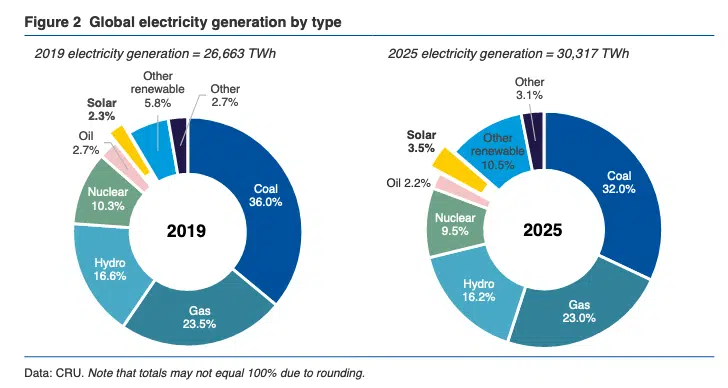

ici 2025, CRU prévoit que la production d’électricité à partir de ressources fossiles (charbon, pétrole et gaz) diminuera de 57 % par rapport à 62 % en 2019. L’énergie nucléaire, qui a diminué depuis si longtemps depuis la catastrophe de Fukushima, a légèrement diminué. Par conséquent , la production d’énergie renouvelable devrait passer de 8 % en 2019 à 14 % en 2025 D’ . Parmi les sources d’énergie renouvelables, l’industrie solaire est photovoltaïque sera à l’avant-garde de l’électricité propre.

L’ autre bonne nouvelle est la baisse du coût de la production d’électricité à partir de l’énergie photovoltaïque. Selon une étude de l’IRENA, elle a diminué de 82 % entre 2010 et 2019. Cela est principalement dû à la baisse des prix pour capteurs solaires photovoltaïques. Parlez entre les lignes avec la Chine, qui n’a pas hésité à lancer une guerre des prix pour vaincre la majorité des concurrents occidentaux.

La demande d’argent pour le solaire solaire photovoltaïque aurait atteint un sommet en 2019. Il tomberait, mais demeurerait attaqué au cours de la prochaine décennie et atteint un niveau élevé à mesure que la capacité de production augmenterait.

La combinaison du métal argenté pour la transition énergétique serait une erreur grossière. Le métal gris est également positionné sur d’autres méga danses.

Métal argenté en 5G

La décennie 2020 sera marquée par le boom de la 5G. Nous ne pouvons pas nous en passer dans un monde en réseau. C’est mille fois plus rapide que la 4G. Il élimine les connexions lentes. Il vous permet de connecter des millions d’appareils en temps réel. Ce grand saut technologique favorisera l’émergence de soi-disant industries hypercroissance telles que l’Internet des objets, la réalité augmentée et virtuelle, la ville intelligente, le cloud, la santé 2.0 et le transport 2.0.

Quel rôle joue le métal argenté sur l’une des grandes mégatrences ? Le métal gris est intégré dans la ligne de production de nombreux segments du marché électronique. Il est utilisé dans les semi-conducteurs, MEMS, électronique grand public, électronique automobile, LED, OLED, etc.

Compte tenu de la demande croissante de 5G, Silbermetall maintient un deuxième relais de croissance et bénéficierait du boom des industries dites hypercroissance. Par exemple, il pourrait être le grand gagnant de la voiture 2.0.

Silver metal, un métal à venir dans l’Automobile 2.0

Si le métal argenté est d’une importance primordiale dans la fabrication d’un véhicule, cela est principalement dû à son propriétés physiques. Tout d’abord, il est présent dans les contacts électriques dans le système électronique d’un véhicule (interrupteurs, relais, pâtes conductrices, disjoncteurs, fusibles, batterie) et dans le corps. D’autre part, il résiste à l’oxydation et s’adapte bien dans les environnements d’exploitation difficiles.

L’ automobile est au cœur des questions climatiques car c’est la troisième industrie qui émet le plus d’émissions de CO2. La sensibilisation des décideurs et de l’opinion publique a conduit les constructeurs automobiles à s’occuper financièrement des voitures électriques.

Pour des raisons d’autonomie, la voiture électrique n’avait pas d’évaluation devant la voiture thermique. Le progrès technologique des batteries surmonte cet obstacle majeur. Depuis 2011, la portée moyenne d’une voiture électrique a augmenté de 140%. Vous pouvez trouver une voiture électrique qui est de 500 Kilomètre loin autant fait une voiture thermique conduire. D’ici 2030, les voitures électriques dotées d’une batterie solide fonctionneront plus longtemps que les voitures chauffantes.

Les économies d’échelle et les progrès technologiques réduiront le coût des voitures électriques. Depuis 2010, ils ont diminué de 110%. En Chine, vous pouvez trouver des modèles sur moins de 20 000€.

Raison #2 : Le retour de l’inflation violente et éphémère

Les années 70 et le début des années 80 ont été marquées par de nombreux événements économiques et géopolitiques. Vous n’avez pas besoin de l’énumérer pour vous, car le résultat final a conduit à une période d’inflation élevée. Les États-Unis ont connu 12 années de stagflation au cours de cette période, c’est-à-dire une inflation supérieure à la croissance du PIB.

Il est préférable de détenir des actifs réels tels que les matières premières, les terres, les œuvres d’art et l’immobilier. Les métaux précieux ont été les grands gagnants des années 1970. Le véritable déclencheur de leur grande performance est le choc Nixon avec le pic de la convertibilité du dollar en or le 15 août 1971.

Bien que l’or soit mieux dissipé le métal argenté dans les années 1970, l’or a dominé la relique barbare lorsque l’inflation était très élevée entre 1973-75 et 1979-1980, selon les tableaux ci-dessous.

Cliquez sur l’image pour l’agrandir

Cliquez sur l’image pour l’agrandir

Il a fallu un brave Paul Volcker pour éradiquer l’inflation et capturer le vol des métaux précieux. Malheureusement, avec Jerome Powell et la dette élevée des États-Unis et des acteurs économiques, il semble peu probable que ce scénario se produise dans un proche avenir se rejoindra.

Cliquez sur l’image pour l’agrandir

Au cours du super-cycle des matériaux dans les années 2000, marqué par l’essor des marchés émergents, le métal argenté a dépassé l’or entre le milieu de 2003 et le milieu de 2006. Dans le même temps, l’inflation moyenne aux États-Unis était d’environ 3 %. Si l’on prend du recul par rapport aux années 70 et au début des années 80, la hausse des prix des métaux précieux n’est pas étroitement liée à l’inflation, mais à la dépréciation du dollar et à l’émergence de l’euro.

Cliquez sur l’image pour l’agrandir

La dernière fusion du métal argenté s’est produite au cours des premiers mois de 2011 avec un pic historique de près de 50$. Il a suivi une superfomance contre l’or après l’apparition de la bulle subprime. L’inflation aux États-Unis après la crise a atteint un sommet de 3,2% en 2011.

Comme je l’ai mentionné dans mon article sur la stagflation aux États-Unis (et peut-être en Europe), l’introduction de l’inflation est sûre à court terme par des actions mécaniques liées au confinement du printemps 2020. Nous avons des panneaux en amont avec des problèmes de chaîne d’approvisionnement et de productivité. L’accord entre les deux entraînera un choc à la demande, c’est-à-dire une combinaison inflationniste des coûts et du jeu de l’offre et de la demande.

Silbermetall est principalement concerné par l’émergence de la transition énergétique et des nouvelles technologies. Le fait que les principaux pays producteurs aient pris un certain temps pour se conformer aux restrictions sanitaires de Covid-19 signifie qu’il y a plusieurs quarts du retard pour revenir au niveau normal de production.

Cependant, la question se pose en aval, car ici l’inflation est au-dessus de la vitesse de la circulation monétaire et de la réalisation finale de l’offre et de la demande.

L’ inflation est principalement psychologique, cesser de croire à l’idée de la réflexion commerciale, parce que cela n’est pas possible pour des raisons structurelles. Le pire effet collatéral de la sortie de la crise de Covid 19 est que nous passons d’un extrême à l’autre, c’est-à-dire d’une spirale déflationniste à une spirale d’inflation . Si c’est le cas, la confiance dans la valeur de la monnaie disparaîtra brusquement. Vous êtes sûr que l’inflation renaîtra de vos cendres, que vous le vouriez ou non. Et s’il ya une chose que les banques centrales ne peut contrôler, alors c’est l’inflation.

L’ inflation est très interdépendante. Si elle était faible dans les années 2010, c’est parce que la Chine a exporté la déflation. Dans les années à venir, la Chine risque d’importer de l’inflation, car la transformation de son modèle économique en demande intérieure et une position industrielle haut de gamme semble être en bonne voie. D’où la hausse du yuan par rapport au dollar en 2020.

Les investisseurs les plus avisés iront à des actifs réels pour se protéger de l’inflation. Le métal argenté sera en pole position, car il s’agit de l’actif le plus déchiffré de ces dernières décennies. En outre, le plus historique d’avril 2011, qui est un record nominal, n’est pas réel.

Va-t-on assister à un remake de la stagflation dans les années 70 ?

Le L’inflation est susceptible de nous surprendre là où nous ne l’attendons pas. Il est probablement violent, car les urgences ont émergé de la crise sanitaire. Il se peut que nous ayons une pénurie de pétrole et de métaux en raison de problèmes d’investissement et d’approvisionnement. Bien sûr, le dollar jouera un rôle clé. Tout dépendra de ce que veut la Chine.

La bonne nouvelle, c’est que je ne crois pas à la stagflation des années 70 . Nous vivons dans un environnement où la mondialisation et l’innovation technologique sont des sources inestimables de prospérité. Bien que je n’exclue pas une période d’inflation élevée pendant plusieurs années, ce sont aussi des forces déflationnistes qui empêcheront l’inflation de s’envoler.

Si vous ne pouvez pas vous permettre d’investir dans l’or, le métal argenté est une alternative bon marché. Et même en termes de biens immobiliers, Oeuvres d’art, pays et principales crypto-monnaies.

Raison #3 : Une alternative bon marché à l’or

Le prix du métal argenté tend à suivre celui de l’or avec plus de volatilité. La différence entre eux est que le premier joue à la fois un rôle économique et monétaire, tandis que le second est une monnaie et rien d’autre.

Si le métal argent est si bon marché, c’est parce que les attentes en matière d’inflation ne sont pas élevées pour déclencher une poussée de shopping. Inversement, vous devez savoir que l’or n’a pas besoin d’inflation pour voir son prix augmenter, mais des taux d’intérêt vraiment bas ou négatifs.

Pour mesurer les forces présentes, le rapport de l’or à l’argent vous indique qui transformera l’or et l’argent.

Cliquez sur l’image pour la voir zoom avant

L’ interprétation de ce graphique est facile à comprendre.

Si le rapport or/argent augmente, c’est parce que l’or surperformait l’argent. Inversement, c’est Grey Metal qui gagne comme il l’a fait en 2003-2007 et 2009-2011. Depuis le 18 mars 2020, le ratio or/argent a fortement diminué, passant de 127 à 62. Cependant, le prix du métal argenté n’est pas le plus probable, contrairement à l’or.

Source Bullionstar

Imaginez que le rapport de l’or à l’argent revient au niveau de 2011. On pouvait voir la fusion la plus gigantesque de l’histoire du métal argenté. Il pourrait atteindre $140.85, son rapport historique sur l’inflation en 1980.

Un dollar faible serait le givrage au sommet de la et encouragerait les investisseurs étrangers à retirer des actifs libellés en dollars contre des actifs réels ou libellés dans d’autres devises telles que l’euro, la livre sterling, le yen, le franc suisse ou le yuan suisse. En supposant que la monnaie chinoise soit incluse dans l’indice du dollar, le dollar serait déjà nettement inférieur.

Comment investissez-vous dans l’argent métallique ?

Il n’y a pas de pénurie de sentiers d’investissement. Vous devez peser les avantages et les inconvénients entre l’argent physique et l’argent papier.

La première présente de nombreux avantages, tels que l’absence de contrepartie par le biais de la participation, une plus grande diversification du portefeuille et une liquidité accrue en toutes circonstances.

La seule ombre sur la carte est le mode de stockage pour garder les barres ou les pièces en bon état et pour éviter une coupe de cheveux au moment de la revente. Bien que l’argent soit le meilleur conducteur électrique et thermique de tous les métaux, il est sensible à l’humidité extérieure.

En ce qui concerne les billets d’argent, vous êtes soumis au droit des marchés financiers. Le risque de contrepartie est significativement élevé. C’est à vous de voir quels produits financiers sont les mieux adaptés à votre aversion au risque.

Pièces en argent : laquelle choisir ?

Il est impératif de privilégier les pièces en argent ayant cours légal. Leur pureté est pratiquement 100% argent. Ils sont acceptés comme moyen d’échange, quelle que soit la devise, bien que leur utilisation soit limitée à un besoin de trésorerie. Comme les pièces d’or, elles ont une prime plus élevée que les lingotines et les lingotines.

Entre les pièces commémoratives et les pièces d’investissement, je préfère les secondes, parce qu’elles sont très demandées sont. Parmi eux, vous avez la Feuille d’érable, l’ aigle argenté, lePhilharmonique , qui est une belle cote dans l’International. En France, vous pouvez être intéressé par les 5 francs semeuse, 10 et 50 francs Hercule, mais leur état numismatique de conservation se trouve à la fin de la fourche, c’est-à-dire à la station au départ par rapport à la valeur marchande.

FNB : SLV, SIL, SILJ

Si vous voulez investir dans la monnaie métallique en bourse sans prendre de risques imprudents, pourquoi ne pas vous intéresser aux FNB. Parmi eux, il y en a trois qui sortent du lot.

Le premier est leiShare Silver Trust (SLV) . Il s’agit d’un FNB qui détient de l’argent physique sous forme de métaux précieux et le plus important encours sous la gestion de sa catégorie. Il reproduit le prix au comptant (spot) de l’argent en dollars, qui est coté à Londres volonté. Vous achetez des titres et de l’argent à moindre coût.

Mais entre les lignes, il y a un soupçon de parier sur cet ETF parce que manipuler le prix du papier monnaie. La réalité est que les commerçants et les dépositaires sont pour la plupart trop grands pour faire faillite des banques telles que HSBC, JP Morgan, Goldman Sachs, etc. Ils jouent également le rôle de la participation aux prix ETF. Compte tenu du retard du secteur bancaire, le conflit d’intérêts n’est pas surprenant en soi.

Le deuxième est le Global X Silver Miners (SIL) . Il s’agit d’un FNB qui reproduit l’indice Solactive Global Silver Miners Index. Vous pouvez trouver la plus grande capitalisation boursière dans l’industrie de l’argent : Wheaton Precious Metals, Polymetal International, Pan American Silver, Hecla Mining, First Majestic, etc.

Le troisième est l’ ETFMG Prime Junior Argent (SILJ) . Il s’agit d’un ETF qui reproduit l’indice du secteur ISE Junior Silver. Vous pouvez trouver des petites et moyennes capitalisations sur les sociétés boursières du secteur de l’argent, qui sont principalement des sociétés spécialisées dans le développement et l’exploration.

Stocks d’argent

Vous achetez une dérivation partielle de l’argent. Vous possédez une participation dans une entreprise. Vous souhaitez bénéficier d’un levier multiplicateur. À mesure que le prix de l’argent augmente, les stocks d’argent pulsent sensiblement à la hausse. Et vice versa, cela peut être douloureux pour votre portefeuille. D’où l’importance de la sélection des actions dans un secteur à haut niveau bêta.

Pour sélectionner des actions en argent, suivez les mêmes critères que les stocks d’or. Extraire de l’argent coûte beaucoup de capital. C’est pourquoi j’analyse la situation financière de l’entreprise avant de poursuivre. Ensuite, assurez-vous que les mines d’argent sont pour la plupart stables géopolitiquement dans les pays.

Pourquoi dans les pays géopolitiquement stables ? Parce qu’ils ne nationalisent pas leurs mines d’argent, d’or, de cuivre, etc., ils sont principalement des alliés des États-Unis qui ne feront pas obstacle au dollar. Les pays producteurs privilégiés sont le Mexique, les États-Unis, l’Australie et peut-être le Pérou.

Étant donné que les stocks d’argent sont encore plus volatils que les stocks d’or, la marge d’erreur est plus faible. C’est pourquoi je préfère les joueurs purs.

3 Actions d’argent que je possède (ou que je veux avoir) dans le portefeuille

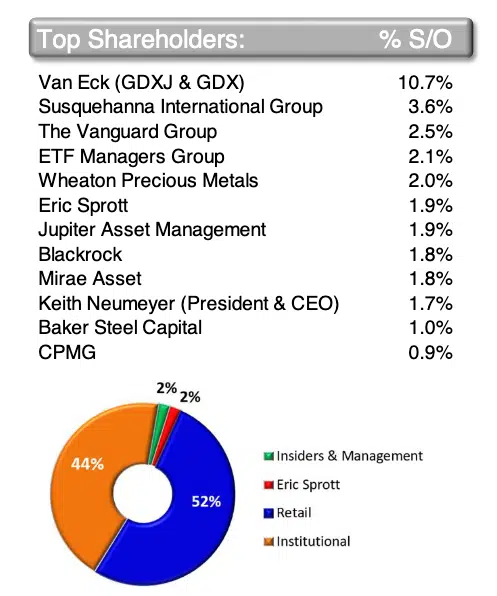

Wheaton Métal Précieux

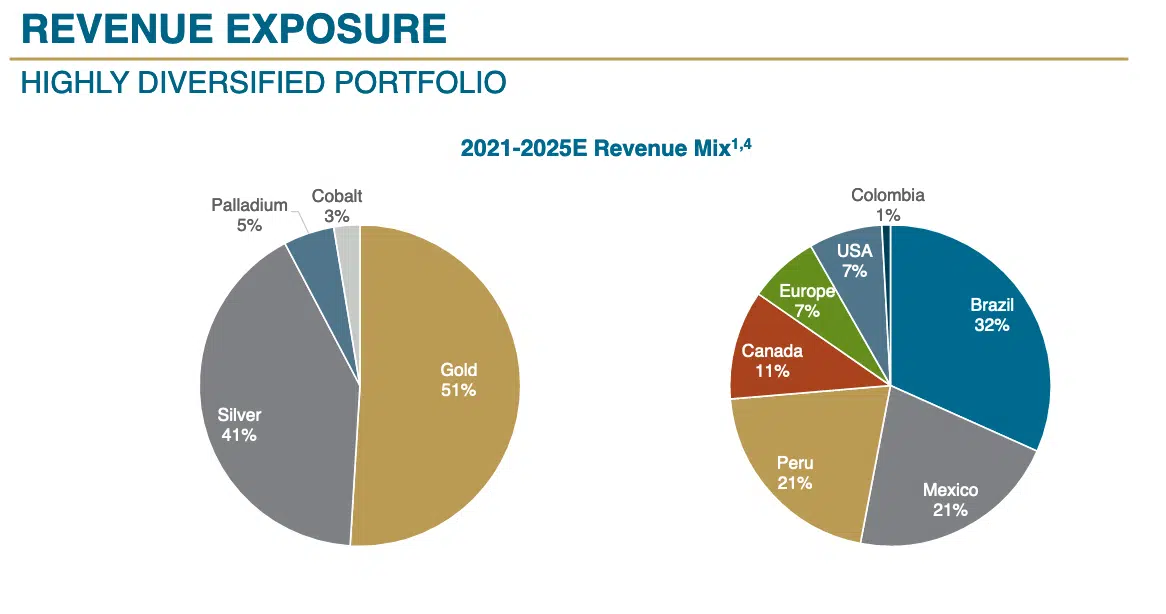

Anciennement Silver Wheaton, Wheaton Precision Metals (NYSE : WPM) est une société de streaming dont le modèle économique consiste à acheter un pourcentage de la production d’or et de métal argenté à un prix inférieur au marché pour une Période déterminée conformément aux termes de l’accord conclu avec le fabricant.

****** 9 Source Wheaton Investisseurs de métaux précieux

D’ une part, Wheaton Precious Metal assure une répétition du chiffre d’affaires avec chaque once de métaux précieux miniers et une marge de sécurité entre le prix du marché et l’escompte négocié. D’autre part, les producteurs utilisent ces accords pour financer le développement de leurs mines et diversifier leur financement.

Source Wheaton Investisseurs en métaux précieux

Son modèle d’affaires permet de se protéger contre les risques opérationnels associés aux coûts de production et de bénéficier en fin de compte de la prolongation de la durée d’une mine.

Acheter Wheaton Precision Metals signifie acheter du métal argenté sans l’avoir ou un effet argent sans métal argent.

Argent panaméricain

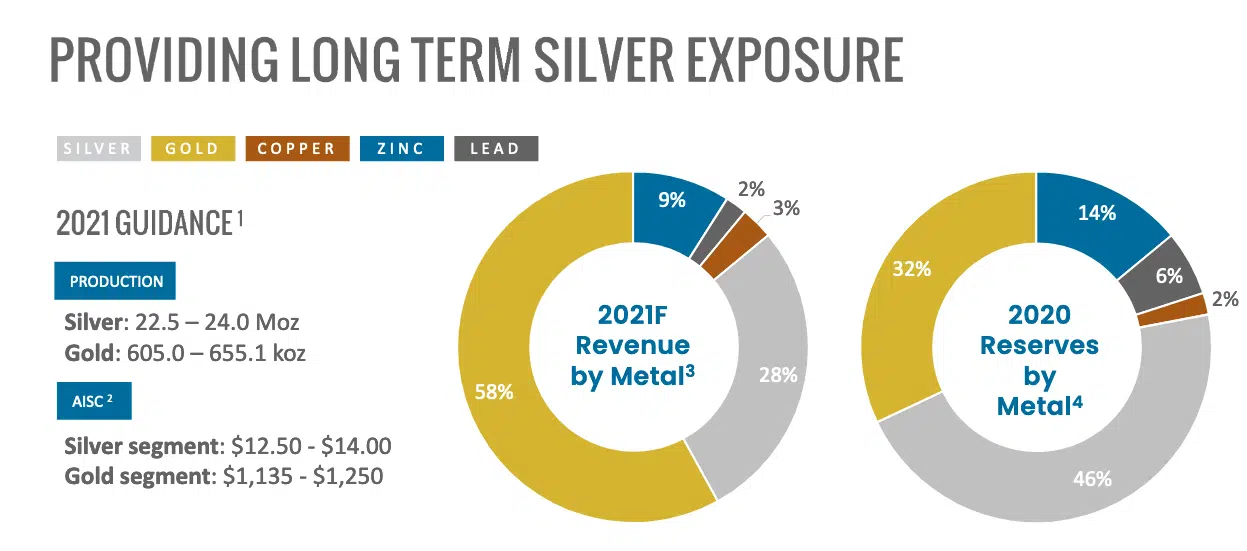

Si vous êtes à la recherche d’un producteur d’argent rentable, Pan American Silver (NASDAQ : PAAS) est ce qui vous convient. La société canadienne possède une douzaine de mines d’argent à travers les Amériques. Dans une faible proportion, il produit de l’or, du zinc, du plomb et du cuivre.

Source Pan American Silver Relations avec les investisseurs

Le Mexique, le Pérou et le Canada, qui sont propices à l’extraction, représentent 89 % de ses recettes. L’Argentine et la Bolivie, où le risque de juridiction peut parfois être élevé, représentent 11 %. L’argent Pan-Ameri est présent parce que c’est les meilleures mines du continent américain en En termes de teneur en argent.

Si l’argent panaméricain est la crème des producteurs d’argent, c’est parce que la société canadienne n’a plus de dette financière. Depuis 2016, les bénéfices et les flux de trésorerie disponibles sont positifs. Cela démontre une bonne mise en œuvre de sa politique stratégique, qui met l’accent sur les flux de trésorerie et la gestion financière.

Investisseurs d’argent panaméricains

Dans une industrie à forte intensité de capital, c’est un chef-d’œuvre. La croissance de ses flux de trésorerie lui permet d’acquérir une marge de vente lui permettant d’augmenter mécaniquement ses réserves de trésorerie. De bonnes perspectives si le prix au comptant augmente à moyen terme pourraient conduire à récompenser la fidélité des actionnaires par un dividende révisé à la hausse.

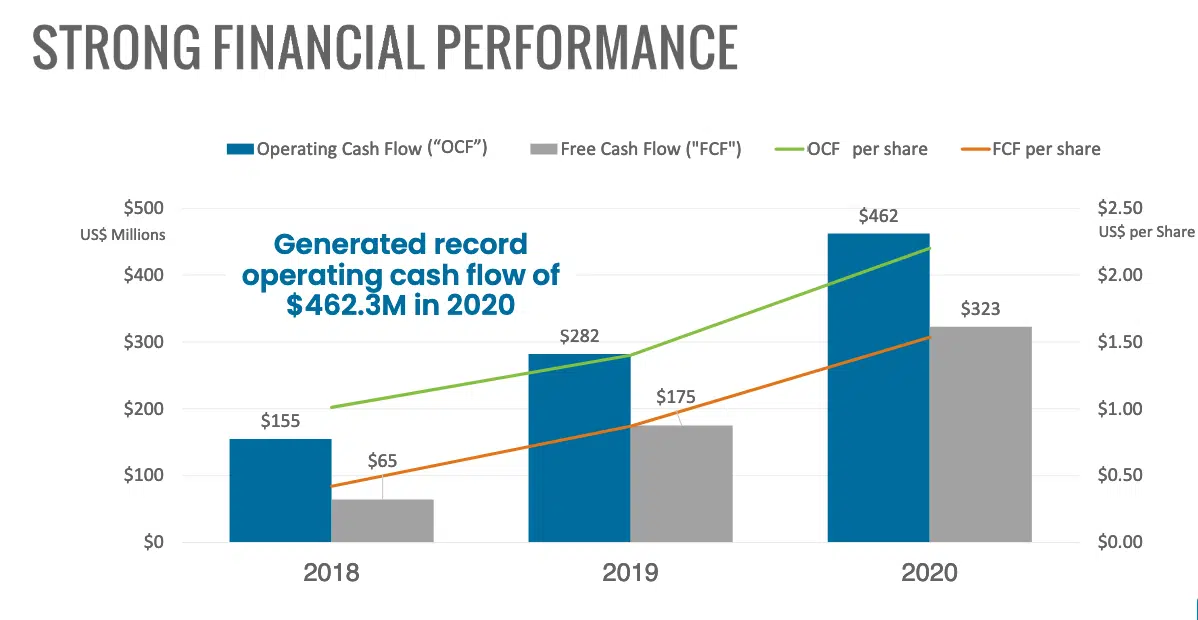

Premier Majestic, le plus spéculatif des trois

First Majestic est une entreprise canadienne qui comprend des mines d’argent au Mexique : San Dimas, Santa Elana et La Encantada. La teneur moyenne en argent est de 186 grammes/tonnes. Dans la structure de son implication, il y a quelques chiffres clés tels que les spécialistes de l’ETFS VanEck, Wheaton Precious Metals et Eric Sprott. Le fait que son PDG Keith Neumeyer possède 1,7% de l’entreprise montre qu’il préfère obtenir de l’argent riche comme un salaire mirrobolisant en raison de la hausse du prix du métal.

Sources d’abord les relations avec les investisseurs majestueux

First Majestic est depuis longtemps cotée sur le marché boursier en raison de l’acquisition par dilution de Primero Mining en 2018, tandis que la société canadienne a obtenu l’une des plus grandes mines de métaux précieux au Mexique, San Dimas. Il porte plus de 55% à sa production d’argent équivalent (argent et autres métaux).

Après plusieurs années de pertes, First Majestic est revenu à ses bénéfices en 2020, mais le flux de trésorerie libre reste négatif. Si le prix de l’argent continue à augmenter depuis plusieurs siècles en termes de fondamentaux intrinsèques, l’élan devrait être à la hausse en raison de sa réduction historique par rapport à ses réserves de métal argenté. Première Majestic, la cerise sur le gâteau confirme une politique de distribution de dividendes dès le premier trimestre 2021.

Ce que vous devez vous rappeler de métal argent

Vous me direz ce que c’est d’investir dans un actif qui est manipulé par toutes ses parties. L’expérience nous montre que ce jeu se termine mal pour les manipulateurs. Comme pour toute marchandise, les fondamentaux intrinsèques contrôleront le long terme prendre le relais. La seule exigence dont vous avez absolument besoin est la patience.

Le métal argenté est souvent à l’ombre de l’or. Son double rôle économique et monétaire explique sa forte volatilité par rapport au métal jaune.

L’ inflation que nous vous vendons comme temporaire, bien que des doutes soient permis que des plans visant à stimuler l’infrastructure de transition énergétique, les nouvelles technologies et les voitures électriques permettraient de tirer le métal gris de l’ornière pour une fois pour toutes. 2020 n’a été que le début . Selon mes convictions intimes, le scénario d’hyperinflation contrôlée ne peut être exclu compte tenu du niveau de la dette du gouvernement.

Entre l’argent physique et le papier, tout dépend de votre situation financière et de votre aversion pour le risque.

Si vous êtes intéressé par l’argent physique, sauver les pièces de l’humidité externe. Vous pouvez les acheter en ligne et les stocker dans un pays sûr et géopolitiquement stable (Suisse, Singapour).

Malgré cela, il serait regrettable que vous laissez de l’argent papier sous le prétexte que vous avez peur des fluctuations quotidiennes des prix. Je vous comprends, mais en retour, vous bénéficierez d’un effet de levier plus élevé que l’argent physique. Si cela devient en votre faveur, il y aura des gains importants et rapides d’ici quelques trimestres ou années.

Si je devais choisir entre les ETF et les actions en argent, je préfère la deuxième option pour investir dans la monnaie métallique pour la raison mentionnée dans le paragraphe. La sélectivité sera là, mais au début toutes les actions du secteur vont monter en flèche. À long terme, vous devez choisir ceux qui ont un solde financier solide et les mines d’argent qui sont sont principalement situées dans des pays géopolitiquement stables où les coûts de production sont faibles.

C’ est tout ce dont vous avez besoin pour investir dans l’argent. Si vous souhaitez partager plus d’informations ou si vous avez des questions sur l’actif le plus décodé au monde, consultez le tableau des commentaires.

NB : Si vous êtes résident en France, la taxe sur le cours légal des pièces en argent est la même que pour les pièces d’or. En outre, en raison de la réglementation MiFID, les ressortissants européens ne peuvent plus acheter directement aux États-Unis. Si votre courtier vous le permet, la solution est de vous envoyer un appel, mettre un appel d’achat, un mettre une propagation de taureau ou un appel de taureau propagation.